Nietypowa konstrukcja chińskiego rynku akcji powoduje, że nie ma prostej odpowiedzi na pytanie czy zapanowała na nim bessa.

Rok 2021 przyniósł mocną przecenę wielu gigantycznych chińskich spółek notowanych na giełdzie. Przyniósł także wielkie problemy chińskich deweloperów i ich przecenę, bo przypomnijmy, że niesławne China Evergrande potaniało o 80%. Na wartości mocno straciły również spółki technologiczne z Państwa Środka, takie jak Alibaba (-30%) czy Tencent (-17%). Jednak kwotowanie Shanghai Composite Index licząc od początku roku stoi na zerze, a Hang Seng Index poszedł w dół o ledwie 9%.

Notowania spółek Alibaba i Tencent – 5 lat

Źródło: Market Screener

Powstaje więc pytanie: czy naprawdę na chińskim rynku akcji panuje rynek niedźwiedzia? Odpowiedź na to pytanie nie jest prosta – twierdzą analitycy Morningstar.

Różne kategorie chińskich spółek

Po pierwsze, eksperci Morningstar zwrócili uwagę, że inaczej zachowują się spółki notowane tylko na chińskich parkietach, a inaczej te, które są podwójnie notowane – najczęściej na giełdzie w USA. „Podczas gdy zarówno krajowy, jak i niekrajowy rynek chiński powinien być z natury napędzany przez te same fundamentalne czynniki, różnice w lokalizacjach notowań skutkują różnymi profilami ryzyka oraz różnymi potencjalnymi perspektywami zysku” – mówi Jackie Choy, dyrektor działu ETF w Morningstar Asia.

Należy zauważyć, że Chiny nakładają ograniczenia na możliwość indywidualnych inwestorów zagranicznych w zakresie bezpośredniego inwestowania w akcje notowane na giełdach kontynentalnych. Jednak fundusze inwestycyjne i duże instytucje mają większy dostęp do akcji notowanych w Państwie Środka.

Aby lepiej zrozumieć twarz chińskich rynków kapitałowych, należy odpowiedzieć na dwa główne pytania: jakie spółki są oferowane na tym konkretnym rynku i jakie rodzaje ryzyka są charakterystyczne dla każdego z nich?

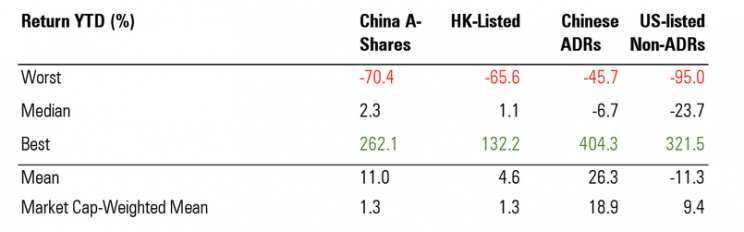

Chiński rynek kapitałowy dzieli się na część kontynentalną (onshore, A-shares, giełdy w Shenzhen i Szanghaju) oraz zewnętrzną (offshore, Hong Kong oraz spółki chińskie notowane na giełdach w USA bezpośrednio i poprzez papiery ADR). Jak performuje 100 największych podmiotów z danej kategorii w tym roku? Okazuje się, że najlepiej spisały się te chińskie spółki, które są notowane na dwóch rynkach, przy czym na jednym pod postacią papierów ADR. Najgorszej zaś spisały się spółki notowane na dwóch rynkach, a w USA bezpośrednio (akcje).

Zachowanie 100 największych chińskich spółek z danej kategorii w 2021 r.

Źródło: Morningstar

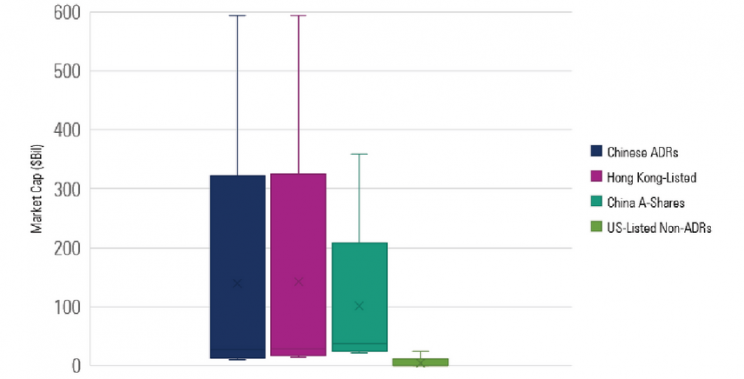

Analitycy Morningstar zwracają uwagę, że te kategorie różnią się między sobą wielkością (kapitalizacją) spółek. W kategorii spółek kontynentalnych, notowanych w Kong Kongu oraz ADR znajduje się masa gigantów, takich jak Tencent (568 mld USD kapitalizacji), Alibaba (396 mld USD) czy Industrial And Commercial Bank Of China (242 mld USD). Tymczasem w kategorii spółek notowanych w USA nie-ADR znajduje się tylko jeden gigant (YUM China, 24 mld USD kapitalizacji), a reszta to spółki małe i średnie.

Zakres kapitalizacji spółek z danej kategorii

Źródło: Morningstar

Przypominają również, że w ciągu ostatnich 12 miesięcy chiński rząd dość mocno „dobrał się” do spółek technologicznych, chcąc za wszelką cenę uregulować ich działalność i zmniejszyć ich władzę. W związku z tym, akcje chińskich spółek z tego sektora mocno taniały.

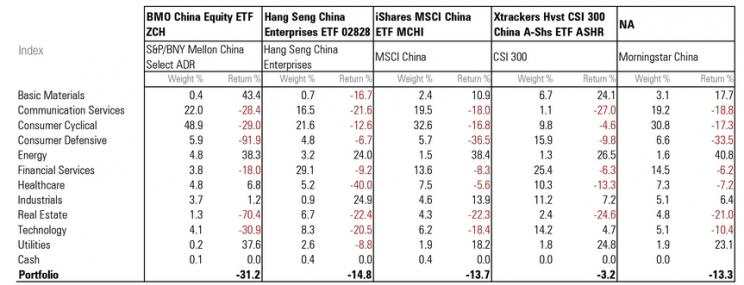

Fatalnie zachował się w tym roku indeks S&P/BNY Mellon China Select ADR, który grupuje spółki z sektora consumer cyclicals (Alibaba, JD.com, Pinduoduo) – spadł o 29% w okresie styczeń – październik. Nie uratowały go spółki z tradycyjnych branż, takich jak użyteczność publiczna czy energetyka. Spośród indeksów z ekspozycją na chińskie akcje najlepiej zachował się CSI 300, bo miał relatywnie najmniejszą ekspozycję na sektor consumer cyclicals, a pomogła mu ekspozycja na surowce i przemysł (ale jego performans został ograniczony przez zachowanie sektora finansowego).

Sektorowe stopy zwrotu na chińskiej giełdzie w okresie styczeń – październik 2021

Źródło: Morningstar

Zobacz także: Jak inwestować, gdy wszystkie aktywa są drogie

Czynniki ryzyka związane z chińskimi spółkami

Inwestowanie w zagraniczne akcje – czy to za pośrednictwem funduszu inwestycyjnego, czy bezpośrednio – wiąże się zawsze z innym ryzykiem, niż inwestowanie w akcje krajowe, głównie z uwagi na wahania kursów walut obcych, różne standardy rachunkowości lub możliwość opóźnień w ujawnianiu informacji. Czyli to ryzyko jest podwyższone, a tymczasem – jak wskazują analitycy Morningstar – zwiększa się napięcie polityczne między USA a Chinami (przez co np. niektóre chińskie ADRy były zmuszone do wycofania się z rynku amerykańskiego, głównie te powiązane w jakiś sposób z wojskiem Państwa Środka).

Analitycy Morningstar zwracają uwagę, że zagraniczne firmy notowane na giełdzie w USA muszą zostać poddane audytowi przez audytora zatwierdzonego w USA. Rada Nadzoru nad Rachunkowością Spółek Publicznych zgłaszała brak dostępu do spółek chińskich, a ta kwestia stała się głośna po oszustwie Luckin Coffee (stwierdzono, że największa sieć kawiarni w Chinach fabrykuje swoje rekordy sprzedaży). Senat USA niedawno uchwalił ustawę, która pozwoliłaby SEC zawiesić notowania spółki, jeśli nie przestrzega ona zasad audytu przez dwa lata z rzędu, zamiast trzech.

Analitycy Morningstar podkreślają również, że mniej popularne chińskie akcje mają mniejszy wolumen obrotu w porównaniu z ich odpowiednikami notowanymi na dwóch giełdach. Mniejsza płynność akcji powoduje, że akcje są bardziej podatne na duże wahania cen.

Istnieje również ryzyko właściwe tylko dla akcji notowanych na chińskim rynku kontynentalnym. W przypadku międzynarodowych inwestycji istnieje typowe ryzyko walutowe związane z wahaniami wartości renminbi w stosunku do dolara amerykańskiego. (Dolar hongkoński jest powiązany z dolarem amerykańskim, więc bezpośrednie ryzyko walutowe nie jest tam problemem).

I jest jeszcze coś. Inwestorzy indywidualni mogą kupować i sprzedawać chińskie akcje onshore wyłącznie za pośrednictwem giełdy w Hongkongu. Kiedy w Hongkongu jest święto państwowe – które może różnić się od świąt na kontynencie – obrót akcjami typu A będzie w tych dniach zamknięty. Oznacza to, że inwestorzy muszą siedzieć na pozycjach i czekać na ponowne otwarcie rynku w Hongkongu, aby dostosować swoje inwestycje do sytuacji rynkowej – wskazują analitycy Morningstar.

Widać więc jak na dłoni, że chińskie akcje chińskim akcjom nie są równe i trzeba wiedzieć, w co się tak naprawdę inwestuje. Akcje notowane w Hong Kongu różnią się o tych, które są notowane tylko w Szanghaju, a także od tych, które podlegają dual-listingowi. Nietypowa konstrukcja chińskiego rynku akcji powoduje, że nie ma prostej odpowiedzi na pytanie czy zapanowała na nim bessa.