Nie pozwól, by emocje wzięły górę nad zdrowymi zasadami – radzi słynny trader Stanley Druckenmiller.

Stanley Druckenmiller ma majątek rzędu około 5 mld USD. Od 30 lat nie zanotował ani jednego stratnego roku, osiągając średnioroczną stopę zwrotu w wysokości 30%. Przeprowadził z nim ostatnio wywiad Trung Phan, zamieszczając na swoim twitterowym koncie najlepsze porady otrzymane od Druckenmillera. Oto one:

- Stosuj inwestowanie skoncentrowane. “Gdy popatrzymy na kariery największych inwestorów – takich jak George Soros, Carl Icahn czy Warren Buffett – znajdziemy jedną cechę wspólną. Otóż potrafili oni stosować inwestowanie skoncentrowane, jeśli mieli głębokie przekonanie, że na danej pozycji bardzo dużo zarobią i nie jest ona nadmiernie ryzykowna. Gdy w 1992 roku poszedłem do George Sorosa i powiedziałem, że powinniśmy szortować funta za całą wartość portfela naszego funduszu, to on spojrzał na mnie z pewną pogardą i odparł, że musimy się jeszcze zlewarować, bo to jest tak pewny zakład, iż szkoda go nie wykorzystać” – mówi Druckenmiller.

- Inwestowanie skoncentrowane tak naprawdę redukuje ryzyko. „Gdy masz 40 pozycji w portfelu, trudno je obserwować, nadzorować. Gdy masz jedną, łatwo ją obserwować. Tak jak powiedział kiedyś Mark Twain, wsadź jajka do jednego koszyka i obserwuj go uważnie” – mówi Druckenmiller.

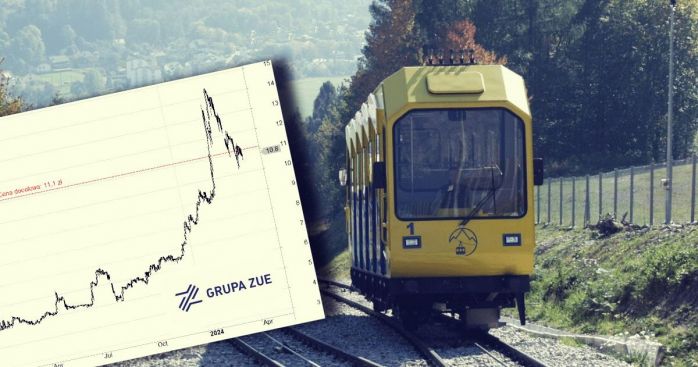

- Stosuj inwestowanie multi-dyscyplinarne. „Nie należy lekceważyć analizy technicznej, tego nauczył mnie mój pierwszy szef. Spółka musi być nie tylko mocna fundamentalnie, ale musi do mnie przemawiać także wykres notowań jej akcji. Nigdy nie kupuję czegoś, co nie ma zarówno mocnych fundamentów, jak i obiecującej formacji na wykresie” – twierdzi Druckenmiller.

- Posiadaj plan wyjścia (nie stosuj stop loss). „Od 1976 roku jestem inwestorem, i nigdy nie zastosowałem stop lossa. Nigdy. Po prostu staram się wejść jak najlepiej na pozycję, a jeśli notuję stratę sięgającą 15% to wychodzę z pozycji. Sprzedaję aktywo także wtedy, gdy znika czynnik, dla którego go kupiłem. Zamiast stop lossa musisz mieć dyscyplinę i musisz wiedzieć, co robisz” – podkreśla Druckenmiller.

- Musisz się przyzwyczaić do walki z emocjami. „Gdy akcje drożeją, chcesz kupować więcej. Gdy tanieją, korci cię, by je sprzedać, a nie ich dokupić. To są takie emocjonalne sztuczki, jakie funduje nam natura. Nie można tracić zdrowego podejścia do aktywa zarówno gdy drożeje, jak i gdy tanieje” – zaznacza Druckenmiller.

- Nie pozwól, by emocje wzięły górę nad zasadami. „W styczniu 2000 roku sprzedałem większość mojej pozycji akcyjnej. Byłem niezwykle zarobiony po 1999 roku. Jednak w ciągu 3 miesięcy po tym, jak wyszedłem ze swojej pozycji, moi koledzy i rywale zarobili kolejne 30% na swoim akcyjnych portfelach. Więc postanowiłem powrócić na pozycje. Wszedłem mocno na rynek dosłownie godzinę po tym, jak akcje spółek technologicznych zrobiły słynny szczyt bańki internetowej. Na tej pozycji straciłem 3 mld USD. Wcześniej, przez cały 1999 rok zarobiłem więcej, no ale 3 mld USD to sporo pieniędzy… Czemu tak się stało? Bo posłuchałem się emocji, a nie rozumu. Złamałem swoje zasady i dyscyplinę” – opowiada Druckenmiller.

- Jeśli naprawdę nie kochasz inwestowania, to pokonają cię ci, którzy je kochają. „By odnosić sukcesy na rynku inwestycyjnym, trzeba być pasjonatem. Jeśli jesteś w inwestowaniu tylko dla pieniędzy, to nie wygrasz z pasjonatami. Ja jestem takim pasjonatem inwestowania, że mógłbym wykonywać tę pracę za 50 tys. USD, naprawdę” – mówi Druckenmiller.

- Musisz zrozumieć, co porusza kursem akcji wybranej przez Ciebie spółki. „Gdy byłem młodym analitykiem, wykonałem analizę fundamentalną spółki K-Mart. Mój szef na nią spojrzał i zapytał co tak naprawdę porusza jej kursem. Odparłem, że przecież napisałem w analizie. A on mi na to: napisałeś to, co wszyscy wiedzą, ale mało osób rozumie, co naprawdę porusza kursem tej spółki, musisz to odkryć. Usiadłem więc znów do analizy i odkryłem, że jej kurs jest odwrotnie skorelowany z cenami surowców rolnych i energii elektrycznej” – wspomina Druckenmiller.

- Musisz być wszechstronnym inwestorem, interesować się wieloma klasami aktywów. „Zainteresowanie i obserwowanie wielu klas aktywów powoduje, że masz wiedzę z wielu obszarów, którą możesz wykorzystać. Poza tym rynek forex działa 24 godziny na dobę, więc daje większe możliwości, okazje są tam cały czas” – wskazuje Druckenmiller.

- Musisz być w stanie szybko zmienić zdanie. „W połowie 1999 roku byłem 18% na minusie, bo szortowałem akcje spółek technologicznych. A ich wyceny rosły i rosły. Zrobiłem więc to, co sprawny trader musi zrobić: zmieniłem zdanie. Dzięki temu cały 1999 rok zakończyłem z 35% zysku” – wspomina Druckenmiller.

Stanley Druckenmiller jest właścicielem Duquesne Family Office. Jego majątek Forbes szacuje na około 5,6 mld USD. Do 2000 roku zarządzał funduszami George’a Sorosa, a potem przez 10 lat prowadził własny fundusz Duquesne Capital Management z aktywami rzędu 12 mld USD. Ukończył ekonomię i porzucił robienie doktoratu na University of Michigan by przyjąć posadę analityka spółek paliwowych i rynku ropy w Pittsburgh National Bank. Urodził się w 1953 r., wychował w Filadelfii (USA).